毕友一言:

凛冽的北风,直扑我容颜。纵使毡帽吹落,我仍一往无前。如今我远离故乡,转眼已逝数年。然而树枝婆娑之声常在耳旁响起:回来吧,你将在那里找到安宁。

产业探索之汽车产业:互联网汽车金融发展概况及市场分析

传统的汽车金融业务主要是解决汽车产业链上经销商对资金的部分需求和汽车消费信贷, 但是汽车产业链很长,每一个环节都需要资金的拉动,从而为互联网金融平台提供了切入的机会。预计 2016 年我国互联网汽车金融的总市场规模可以达到 1.1 万亿元,到 2018 年,我国互联网汽车金融的总规模可达到 1.85 万亿元。

一、汽车金融现状及特点

汽车金融起源于20世纪20年代的美国,最早的业务模式是提供购车人的汽车销售分期贷款服务。广义的汽车金融是指在汽车的生产、流通、购买与消费环节中融通资金的金融活动;狭义的汽车金融服务是指汽车销售过程中对消费者或经销商所提供的融资及其他金融服务,包括对经销商的展厅建设和设备贷款、库存融资和对用户的消费信贷、融资租赁、保险等。

目前,我国汽车金融呈现两个特征:

1、我国汽车金融服务以汽车消费贷款为主体,约占85%的市场规模,融资租赁、经营性租赁等规模较小,约占15%左右的市场规模。截止2014年底,国内54%的个人汽车消费贷款有商业银行提供,汽车金融公司次之,约占26%的市场份额,融资租赁公司则占据10%的市场份额。

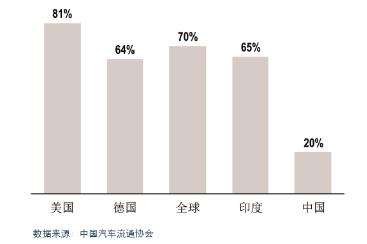

2、国内汽车金融渗透率远低于国外汽车金融成熟国家。综观全球汽车市场,2014年汽车金融的平均渗透率已达70%,美国和德国的汽车金融渗透率分别为81%和64%,而同是发展中国家的印度也基本达到了世界平均水平。我国作为全球汽车的产销大国,2014年汽车金融渗透率仅为20%。2015年我国汽车金融整体渗透率约为35%,较2014年大幅增长,但仍与汽车金融成熟国家尚有较大差距,蕴含了巨大的发展潜力与成长空间。

图:2014年各国汽车金融渗透率

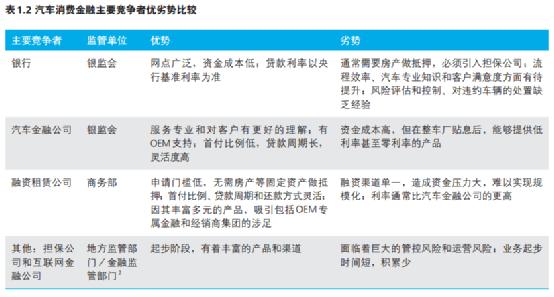

目前汽车金融市场的主要参与者包括银行(信用卡和消费信贷)、汽车金融公司、融资租赁公司,以及互联网金融公司(如P2P网贷平台、众筹平台、互联网保险公司等)。

图:我国汽车金融主要参与者和竞争现状

不同参与方均有各自优势,但也存在劣势。

二、互联网汽车金融概况

传统的汽车金融业务主要是解决汽车产业链上经销商对资金的部分需求和汽车消费信贷,但是汽车产业链很长,每一个环节都需要资金的拉动,从而为互联网金融平台提供了切入的机会,而且例如融资租赁这种新模式,除了资金能力以外,还需要有行业经验,这就将传统汽车金融放贷机构与互联网汽车金融平台放到了同一起跑线,从零开始进行人才储备。同时,由于我国汽车金融公司成立相对较晚,这些公司对于互联网的接受程度高,普遍开设网站,有网络获客的渠道,所以传统汽车金融公司与互联网汽车金融公司的区别并不明显,特别是我国电子商务发达,线上的消费金融业务发展很快,促进了汽车金融零售信贷的互联网化。

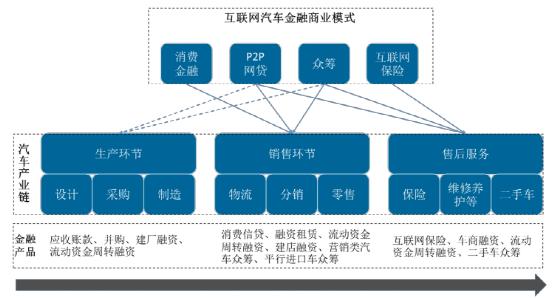

目前,我国互联网汽车金融的商业模式主要包括P2P网贷、消费金融、众筹和互联网保险四种。

图:互联网汽车金融场景图

如果以汽车产业链作为划分互联网汽车金融的场景,可以看出,目前在汽车的销售和售后环节,互联网汽车金融业务覆盖较多,而在上游汽车生产环节还鲜有涉及,但是存在业务开展的可能性。

首先,在汽车销售环节,对于消费信贷、融资租赁、经销商的流动资金周转和扩建融资、进口车融资等多个方面,都有互联网金融业态切入,如P2P网贷、众筹、互联网消费金融,如P2P网贷以“点对点”的新型融资模式,提供定了快捷便利的定制化网络贷款;众筹以较低的投资门槛,切入了汽车营销(营销类汽车众筹1)和进口车融资业务(平行进口车众筹2);而汽车消费贷款的互联网化也增加了触达客户的机会,如今各大电商平台卖车附带分期贷款,大大提高了客户的购买意愿。

其次,在汽车售后环节,互联网保险大放异彩。2013年11月,众安在线财产保险股份有限公司成为我国首家专业互联网保险公司,随后,安心财产保险有限责任公司、泰康在线财产保险股份有限公司相继获批成立。目前,众安保险和平安保险已经联合发布了国内首款专业互联网车险品牌——“保骉车险”,由众安保险负责前端用户筛选,两家共同核保,平安保险负责后端出单和理赔。因为大数据技术的出现和应用,使得UBI(根据使用付费)、“一人一车一价”的先进保险理念得以成型,反过来也提高了人们对信用的价值认同,促进了我国信用体系的建设。另外,在车商贷款、二手车众筹等诸多汽车售后市场领域,P2P网贷平台和众筹平台都已经取得了很大的进展,市场规模不断扩大。

最后,在汽车生产环节,互联网汽车金融的业务不多。一方面是汽车生产需要大量资金,一般会从传统提供汽车金融服务的机构来借款,如银行、融资租赁公司。另一方面,现阶段传统汽车金融放贷机构的资金成本要更低,吸引了大量的企业客户。不过,以P2P网贷和众筹为代表的互联网金融平台,已经在互联网汽车金融业务上有了尝试。如P2P网贷主要是以企业贷款的形式提供汽车零配件企业进行日常资金流的周转融资或者汽车上游企业的应收账款融资;众筹造车的理念在我国虽未落地,但在国外已经有了先行者。2015年,美国公司ElioMotors已经成功众筹到2100万美元来生产新型三轮机动车,这家公司也被外界看为“下一个特斯拉”。

现阶段的互联网汽车金融的发展更多的是对传统汽车金融的补充,比如,在服务客户的选择上,互联网金融平台更多关注的是次优客户,即被汽车金融公司或者商业银行拒绝的消费者和经销商、申请不到信用卡的客户、无法获得整车厂的金融体系支持的经销商等等。但是,正如先进生产力将引导行业的变革,所谓的传统汽车金融放贷机构也已经意识到了互联网汽车金融业务的价值,在互联网技术的普及下,汽车金融服务有望在更广阔的场景下得到应用。

三、互联网汽车金融市场分析

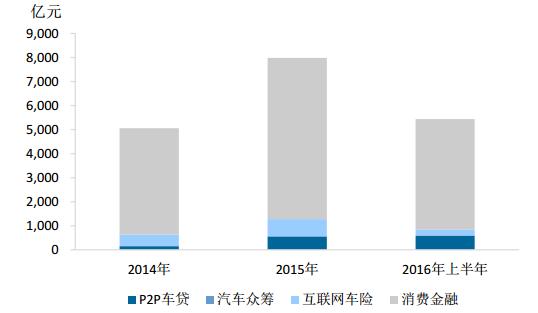

目前,我国互联网汽车金融主要商业模式包括P2P网贷、消费金融、众筹,以及互联网保险等。统计P2P网贷、众筹和互联网保险三种商业模式的总规模,2015年这三种互联网汽车金融商业模式的总规模为1277.8亿元,相对于2014年增长超过100%,2016年上半年总规模约850亿元,全年有望超过2000亿元。另外,据盈灿咨询综合测算,2015年我国互联网汽车消费金融市场规模为6710亿元,同比去年增加超过50%,预计2016年互联网汽车消费金融市场规模可达9000亿元。

综合以上数据,预计2016年我国互联网汽车金融的总市场规模可以达到1.1万亿元,到2018年,我国互联网汽车金融的总规模可达到1.85万亿元。

图:我国互联网汽车金融近3年规模

来源:盈灿咨询、德勤、罗兰贝格、微贷网,综合整理