新三板并购五大案例分析及十二种方式详解

2016年新三板重大资产重组98次,并购237次,总金额为412亿元,比2015年的55亿元大幅提升。同时,2016年上市公司成功并购新三板的案例共50起,总金额达221.2亿元。融资遇冷的情况下,新三板并购案例、并购模式层出不穷。

新三板并购五大趋势

目前,新三板并购总体还是处于一个高速发展的时期,2017年仅上半年并购总金额就已经超过2015年全年,照目前的增长势头来看,年底很可能突破500亿元。

截止到目前,新三板并购市场共呈现5种主流趋势:

1、上市公司通过并购新三板企业实现产业链延伸、战略协同、拓展新的业务、塑造新的盈利增长点等。

案例

卧龙地产(600173)拟作价44.09亿元收购墨麟股份(835067)97.714%股权,进军游戏行业。

在我国目前的经济形势下,卧龙地产经营业绩出现了一定程度的下滑,迫切需要拓展新的业务塑造新的盈利增长点,降低依赖房地产单一主业带来的经营风险。

墨麟股份主营业务为网络游戏的研发和授权运营,此次并购后卧龙地产将由房地产开发的单主业模式转为“地产+游戏”双主业并举的上市公司。

此次跨行业并购交易金额巨大,采用发行股份与支付现金的交易方式。不但标的方墨麟股份以2016年度至2018年度净利润分别不低于3.6亿元、4.5亿元和5.63亿元的高业绩承诺换得44亿的高估值,而且超过50%的股份支付也使上市公司原实际控制人股份被大幅稀释,标的企业原股东将获得卧龙地产23.18%的股权。

点评

近3年,A股并购新三板企业的案例数呈现成倍增长趋势,上市公司并购新三板企业的主要原因包括:

基于产业链进行并购整合,打通横向或纵向产业链;

传统的上市公司业务增长乏力、市值低迷,通过并购新兴行业的企业可促进公司转型,帮助企业实现外延式增长的同时提升公司市值;

新三板企业财务及管理相对规范,可提高上市公司寻找优秀标的的效率;

新三板由于流动性制度没有完全解决,目前是抢占新三板低估值红利的最佳窗口期;

上市公司通过并购新三板企业实现规模和净利润提升。

我们判断,未来几年内,上市公司并购新三板企业依然会是新三板并购市场中的重要趋势之一。

2、新三板企业之间的跨层并购

案例

卡特股份(830816)以发行股份及支付现金的方式跨层收购合建重科(831147),最终商定交易价格为1.86亿元,双方有望共同IPO。

卡特股份是创新层企业,2016年中报业绩第一次出现同比下滑,离创新层的维持标准还有不少距离;合建重科是基础层企业,收入规模高于卡特股份,但盈利能力低于卡特股份。并购之后,合建重科成为卡特股份的控股子公司。

点评

其一,双方多年来均致力于工程领域的专项解决方案,处于同一产业链,目标客户高度一致,产业资源及客户资源互补性非常强,合并后双方的产品都可充分利用对方客户资源,共同做大产业蛋糕。其二,卡特股份可通过并购合建重科维持创新层地位,合建重科可进入创新层,同时,若双方成功将净利润稳定,就有希望共同IPO。

3、新三板企业并购A股上市公司,实现曲线上市

案例

信中利(833858)收购A股上市公司深圳惠程(002168)(002168),信中利旗下中驰公司、汪潮涌控股子公司中源信分别受让何平、任金生夫妇持有的深圳惠程8.98%、2.12%股份,信中利将间接持有深圳惠程8.98%股份,位居公司第一大股东,并成为实际控制人。收购完成之后,信中利下一步会怎么做?首先,因为PE曲线上市被列入证券监管焦点,因此信中利向深圳惠程注入私募股权投资业务的可能性不大。其次,由于信中利旗下的实业资产项目多处于培育期、盈利模式尚在探索,因此向深圳惠程注入实业资产的可行性也较低。

但信中利作为GP,存在从市场上募集资金的诉求,通过收购上市公司,可以形成“PE+上市公司”模式,便利融资渠道。

点评

A股市场上有很多市值低于60亿以下的公司,这些公司主营业务乏力,转型升级困难,不做出大的改变没法突破,有一定规模体量的新三板企业可考虑与这样的公司进行合作,实现曲线上市。

4、新三板企业并购拟挂牌企业或未挂牌企业

案例

英雄互娱(430127)以支付现金及发行股票的方式,4.9亿元收购奇乐无限100%股权。

英雄互娱主营业务为移动游戏研发、移动游戏发行、电竞赛事组织等,而奇乐无限专注于移动游戏的开发及发行,在游戏软件、游戏引擎技术及优化等方面有丰富经验。而此时移动游戏产业增长势头迅猛,但移动游戏研发环节的行业集中度较低,美誉度搞的游戏产品产出不多,英雄互娱可以通过奇乐无限进行新的业务领域开展,完善业务链条,优化资产结构。

点评

并购奇乐无限会极大强化英雄互娱未来的研发实力,在发行运营上也能够继续奠定公司的优势地位,这样的并购对公司未来战略发展才可能有强有力的支撑。

5、未挂牌企业收购新三板企业实现挂牌

案例

跨境物流公司深圳市子午康成信息科技有限公司借壳波智高远(430754),创造了一项资产增值记录。

波智高远净资产仅991.69万元,而三态速递(子午康成子公司)净资产5.65亿元,如何让壳买净资产比自己高56倍的子公司?

子午康成持有的三态速递100%股权的等值部分(991.69元)与波智高远进行置换,同时差额部分由波智高远定向发行的5.56亿元股票进行填补。交易完成后,波智高远持有三态速递100%的股权,而子午康成则持有波智高远85.33%股份,子午康城实际控制人许一成为波智高远的实际控制人,子午康成子公司三态速递则成功借壳。

点评

新三板僵尸企业多,通过借壳新三板企业实现曲线挂牌,也可立足资本市场玩出新活力。

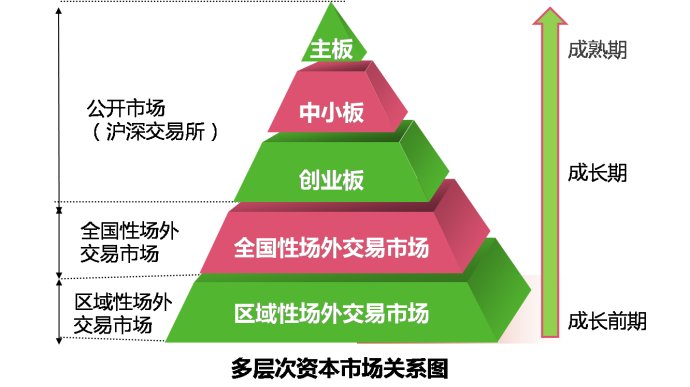

二十二种方式

通过对近几年新三板市场的各类案例进行总结以及对沪深上市公司并购重组案例进行归纳,可以将并购的具体方式从粗放式和细分式两个角度进行总结,前者包含4种方式,后者包括12种方式。

1、简单分类下的4种并购方式

从粗放式角度来看,企业并购重组主要包括整体并购重组、并购重组目标公司资产、并购重组目标公司股权(股票或股份)以及企业或集团内部拆分、出售、设立或组织、资源等的整合重组。

2、细分角度下的12种方式

从细分的角度来看,整体并购重组目标公司、并购重组目标资产和并购重组目标公司的股权(股票和股份)3种并购重组方式又可以细分成12种方式。这12种方式怎样,又如何与新三板市场匹配对接,现分别予以讲述。

整体并购或出资买断

整体并购或出资买断又称购买式兼并,由兼并方出资收购兼并企业的全部资产并承担起全部债务。

优点:目标公司变为兼并方分公司或全资子公司,兼并方可以在不受股东干预的情况下对公司进行改造;

缺点:并购后的运营资金投入量大,不能发挥低成本并购的资金效率,且对技术管理要求高。

投资(或出资)控股

兼并方向目标公司投资或出资,将目标公司变为兼并方的控股子公司,获得目标公司的控制权。

优点:收购成本低,且与原股东和目标公司所在地政府之间的关系比较好处理;

缺点:并购后的整合运行中会有制约因素,风险较大。

资产换股

又称吸收股份式。被兼并企业的净资产作为股金投入兼并企业,被兼并企业的所有者成为兼并企业的股东。在股份制公司上市前重组业务中最为常见。

承担债务

这在出资买断中属于极端情况,对资债相当或资不抵债的企业,兼并方可用较少资金,以承担债务为条件接收资产,实施企业兼并。据统计,在我国实现的企业兼并中,约占70%。

股权有偿转让

兼并方根据股权协议价格受让目标公司的全部或部分股权,获得目标公司的控制权,一般是善意并购。

股权有偿转让分为两种:并购性质的和投资性质的,后者属于资本运营范畴,这里仅指并购性的股权有偿转让。

协议合并

通过协议形式合并,充分运用双方的技术、管理、品牌优势,形成规模优势,交易成本较低。

资产置换并购

资产置换并购多见于沪深股市,是指兼并方用一定的资产并购等值优质资产的产权交易,是公司并购其他资产的一种特殊形式。如果这种方式运作成功,则可以实现两方面的目的:

一方面可以植入优质资产,另一方面可以将企业原有的不良资产、低盈利资产置换出去,实现企业资产的双向优化。

借壳

先通过买“壳”或借“壳”然后注入自身业务,使其无须正式申请而顺利获得挂牌或上市资格。“借壳”虽然操作上应该归类为企业的兼并重组。但是,很多时候企业借壳的目的是为了规避一些硬伤性问题(如企业成立时间不够要求等)。

二级市场并购

通过并购流通股实现兼并方控制权转移的目的。

这种方式的收购资金、时间成本高,需要进行充分的信息披露,带有敌意性质额收购,被并购方会采取反并购措施,导致成功率较低。

股权无偿划拨

股权无偿划拨是我国产权重组中特殊的并购形式(多见于沪深上市国有企业),是政府通过行政手段将产权无偿划拨给并购公司的行为,主要是把业绩欠佳的企业转让,通过并购方的扶持改善企业经营和生存状态。

托管

托管是目前新三板几乎没有的方式,是指将企业经营者从企业要素中分离出来,以受托方的身份与委托方(即企业所有者)签订合同,专事企业经营管理,从而形成所有者、经营者、生产者之间的利益关系和制衡关系,大多数最终对托管企业实施兼并。

杠杆兼并(又称融资式兼并)

杠杆兼并是指按杠杆原理,以少量自有资金通过举债方式取得企业并购所需要的巨额资金,运用财务杠杆的力量实现企业并购交易,风险很大,受到有关金融法规的限制。

如果经评估与判断,并购重组标的在财务、法律和操作上无障碍或无严重性障碍,则需要分析各种并购形式对并购方的利弊或产生的法律、财税责任,结合新三板特点与中小微企业的自身特色,当事人需要确定一个最佳并购重组形式。

资料来源:和君咨询 李会丹 马振亚

请 登录 后发表回复!还没有帐号 现在注册

暂时没有相关的观点!