产业探索之医疗健康:2017中国医疗健康产业投资之医药与生物科技

2016年10月,国务院颁布了《“健康中国2030”规划纲要》,“健康中国”的概念被提升至优先发展的战略地位,《纲要》明确提出健康服务业总规模于2020、2030年超过8万亿和16万亿,“健康中国”战略必将成为我国医疗健康产业发展的重要引擎。易凯资本梳理了《2017中国医疗健康产业投资白皮书》,转载于此,供大家参阅。

易凯资本认为:未来5-10年将迎来中国医疗健康行业改革的真正质变。具体如下:

“中国创造”将在在全球新药舞台强势崛起。根据Pharmaprojects统计,截至2015 年底,中国共有147 家企业涉足原研开发,如果仅从研发企业数量上看,中国已经取代日本成为亚洲最大的新药研发国。随着中国CFDA(国家食品药品监督管理总局)优先审评政策的推出以及CDE(药品评审中心)审评人员的大幅扩编,中国在新药审评的理念和工作方式越来越与国际接轨。

与此同时,随着大量在国际跨国医药巨头拥有多年工作经验的人才回归,中国医药工业在基础科学研究、实验室研发、工艺与生产、质控等方面水平全面提升。据我们了解,目前中国在全球领先并已进入或完成三期临床的新药研发企业已超过10家,已经进入临床一期和二期阶段的超过50家。可以预期,随着这批公司的成长成熟,在医药领域中国将诞生一批拥有全球领先技术的创新药、原研药公司携带它们的重磅新品走向全球市场。

精准医疗中国有机会引领全球。在上游测序仪器领域,美国公司占有绝对优势,但是精准医疗研究的核心需要大量的数据采集与分析,在这一点上,中国具有明显的优势。在数百家从事基因测序服务的中国公司中,华大基因已经是全球NIPT龙头企业;在治疗血液肿瘤最有前景的CAR-T行业,目前中国临床试验数量仅次于美国,位居全球CAR-T领域第一梯队。精准医疗代表着人类未来医疗健康的发展方向,中国在精准医疗领域也将有机会处于全球领先地位。

可穿戴设备+远程诊疗+人工智能将彻底颠覆传统诊疗服务。不久前,IBM的超级计算机Watson消化吸收完25,000个医疗病例,结束了两年的“闭关修行”,不远万里来到中国,在浙江省中医院开启了中国医疗领域应用人工智能的帷幕。中国医疗服务体系最大的痛点即为围绕稀缺医疗资源的供需矛盾,但随着互联网医院、医用可穿戴设备以及第三方影像中心的普及,未来人工智能必将在疾病预防和诊疗方面发挥更大的作用。技术上的突破和人工智能的迅猛发展让我们越来越清晰地看到了传统医疗服务模式被颠覆的可能。

在这个大背景下,我们认为在质变的前夜,在2017-2018年下列领域值得健康领域一级市场的投资人重点关注:

§ 一致性评价带来的仿制药行业重新洗牌

§ 审评效率和理念的变化对中国新药研发企业发展的推动

§ 国内生物制药、创新药与精准治疗的发展

§ 两票制下商业领域整合

§ 高端医疗器械进口替代

§ 高端医疗器械跨境收购

§ AI与机器人在医疗健康领域的应用

§ 分级诊疗与专科连锁医疗服务平台的加速发展

具体在医药与生物科技领域呈现以下趋势:

一、行业趋势

2016年医药行业终端药品市场规模14,774亿元,增速已放缓至7.3%。在医保控费和各项针对医院的行业政策趋严的情况下,医药行业增速进一步放缓,可以预计未来行业增速基本接近GDP增速。未来一段时间行业趋势以结构调整为主。医药行业将逐步从粗放式的体量的增长,逐步演变为精细化的质量提升。

数据来源:南方医药产业经济研究所

这样的市场环境下,增长的驱动力集中在医保范围的扩大、新产品上市、医疗基础设施与服务的不断提高和完善、慢性病发病率快速增长、省/市级别高价值药物报销和私人投资医疗保健等方面。可以预见的挑战和市场面临的压力主要表现在医保总控更加严格、招标形式严峻、质量一致性评价、合理用药、药占比降低和专利药品实施国家价格谈判等方面。

从国家政策方面看:仿制药质量和疗效一致性评价(下称“一致性评价”)、“两票制+营改增”和新版医保目录是预测未来趋势最重要的三大政策。一致性评价相关政策密集出台,明确了需要完成一致性评价的药品范围,确定了时间大限,制药企业的观望和迷茫情绪会迅速转变为争先恐后的;两票制界定清晰明确,11个综合医改试点省和200个试点城市将率先实行,争取到2018年全国全面铺开,同时严格执行票据管理,药品验收入库时必须保证票、货、账三者一致,乡(镇)可以多加一票,“两票制+营改增”的效果保持匀速释放,医药商业面临大幅结构调整;新版医保目录共收载药品2,535个,增幅15.4%,其中西药为1,297个品种,增幅约11.4%,西药甲类 402 个,乙类 895 个, 中药共 1,238 个品种,增幅约 20%, 其中民族药增加 43 个,中药甲类 192 个,乙类 1,046 个。新版医保目录带来的变革将在一年以后初见分晓。

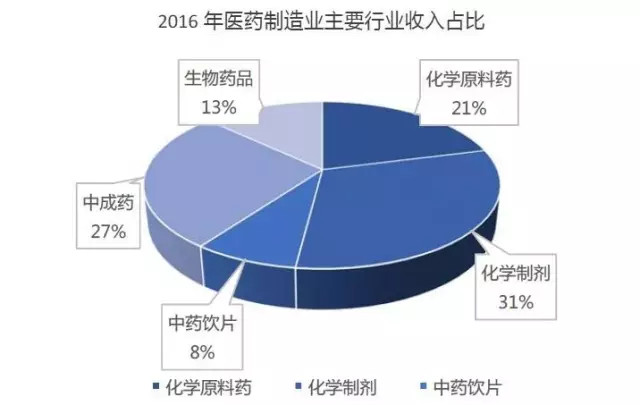

从细分行业来看:自2015年以来,受大宗原料药价格上升的影响,化药制剂仍然是医药制造行业龙头,业绩逐渐提升。2016年细分行业规模为7,534.7亿元,同比增加10.8%,利润总额950.5亿元,同比增加16.8%,随着仿制药一致性评价政策的推进,必然会促进我国医药产业升级和结构调整,未来化药制剂行业将呈现出优胜劣汰,集中度提升的趋势。生物制药依然高速增长,但利润增速有所下滑,预计未来仍有较大释放空间。中医药行业享受政策倾斜,预计未来生产、临床应用、医保等政策的放开将会推动中药配方颗粒行业快速增长,中药饮片行业则仍然保持较快增长。自2015年以来原料药行业的回暖或在今明两年到达顶部,存在短期投资机会。国内新药研发方兴未艾,面向中国甚至全球市场、掌握重磅产品和关键技术的平台型新药研发企业将受到资本的青睐。精准医疗概念引导的靶向药物具有很高资金成本和研发风险,国内药企倾向于获取外企独家授权或者挑选重磅药物带入国内开发上市,小分子药物新剂型与生物药新品种会成为趋势。

数据来源:南方医药产业经济研究所

二、发展热点

未来三年,我们预计中国医药和生物技术行业将出现以下变化。

1、一致性评价带来仿制药市场的结构性变革

仿制药质量和疗效一致性评价,根本目的在于提升国内仿制药的质量水平,最终实现进口替代和医保控费。一致性评价虽然会带来仿制药行业格局的重塑,带来投资机会,但需要辩证的看待这个问题。

一致性评价短期内并不一定导致国内仿制药市场份额的提升,也并不意味着短期内医药支出费用的减少。在结构调整期,一致性评价所涉及的品种的生物等效性和工艺水平、渠道品牌、降价空间是仿制药行业洗牌中判断投资价值的标准。一方面,在生物等效性和工艺水平较难达标的品种,工艺水平就是判断是否具备投资价值的标准,在生物等效性和工艺水平容易达到的品种,市场是充分竞争的,这时候渠道和品牌就是判断投资价值的标准。另一方面,对于一个即将问世或,刚问世不久的仿制药,其投资价值的关键在于原研产品有多大的降价空间,这个降价空间应当看的是绝对数值而不是百分比。在达到标准的企业中,其主要品种如须2018年底前完成仿制药一致性评价、且已申报一致性评价的尤为值得关注。

有资质完成一致性评价的临床机构的紧缺、行业标准的缺失以及参比制剂的不足,很可能影响2018年年底前一致性评价的如期完成, 政策调整或在所难免。目前一致性评价提出的289品种目录只是第一步,后续范围更广的一致性评价政策的出台或将对行业产生更深远的影响。虽然存在不确定性,但一致性评价短期内对仿制药龙头企业、CRO企业、药用辅料龙头企业以及制剂出口企业的促进作用,是毋庸置疑的。

2、“两票制”带来医药流通环节大幅压缩,医药商业集中度提升

随着“两票制”和“营改增”出台与实施,企业被迫由过去的“低开”模式转为“高开”模式,企业财税负担明显提高。集代理、过票、配送于一体的中小型批发企业由于过票业务难以为继和医疗机构回款账期压力而面临淘汰,迫切寻求大型流通企业收购,流通环节将大幅压缩。而全国性和区域配送龙头企业则通过并购整合的方式大幅扩大终端覆盖率。

同时,在“两票制”的压力下,小型的连锁药店和零售店由于不能使用现金交易导致运营成本增加、利润下降,也将面临大范围整合,大型连锁药店将继续受益于行业集中度的提升。与此同时,新兴的专业CSO未来增长迅速,成为医药商业里值得关注的一个细分领域。

3、新版医保目录带来行业短期内格局调整

2009版的医保目录催生了数十个销售额过十亿的品种,新版医保目录的诞生,意味着1.5万亿医药市场有望迎来重构。

2017年新版医保目录新增药品339个,其中中枢神经领域新增17个品种,21个品种解除限制使用;儿童用药新增91个品种;同时治疗费用较高的替尼类和DPP4抑制剂等药物也新增进入医保目录,而多个原目录中药注射制剂品种被新增为二级以上医疗机构使用,同时对适应症的限定也更加严格。新版医保目录对中成药、儿童药、创新药和大病种药物的鼓励和支持力度加大,对中药注射制剂等领域管控更严。

2017版新版医保目录将2009年以后上市的新药作为重点评审对象,并对其中的创新药物进一步的倾斜,并同时将疗效确切的高价药品纳入拟谈判目录。2008年至2016年我国批准的创新化药和生物制品中,也绝大部分被纳入17版医保目录或谈判药品范围。可以预料在未来具有较高临床价值、大空间、进入壁垒较高的创新药和高端仿制药品种将获得青睐。

4、新药研发(开发)的时代来临

根据Pharmaprojects统计,截至2015 年底,中国共有147 家企业涉足原研开发,如果仅从研发企业数量上看,中国已经取代日本,成为亚洲最大的新药研发国。国内新药研发企业已在质变前夜。随着CFDA和CDE不断的政策支持和持续的理念更新;随着海外人才的陆续回归与新药研发配套产业的完善;随着整体工业水平的提升与部分新药研发相关领域技术(如基因测序、分子诊断和精准医疗)的迅猛发展,随着风险投资机构的前瞻性及专业化程度大幅提升等因素,新药研发(开发)行业即将进入质变的快速生长期。面向中国甚至全球市场、 掌握重磅产品和关键技术的平台型新药研发企业及临床优势明显的重磅品种将受到资本的青睐。

全新靶点及化合物的原创新药研发具有很高资金成本和研发风险,而引进重磅品种并进行差异化和针对性地开发或具有更为可控的资金成本和研发风险,因此也得到资本更多的认可。这样的思路催生了两方面的趋势:一方面,外资药企出于合规风险及药物推广成本的考虑倾向出售药物的中国区授权。而国内药企在合规和低成本营销方面具有独特优势,获得外企的独家授权可以迅速增强竞争力。西藏药业收购阿斯利康旗下心血管药物依姆多、恒瑞引进Tesaro旗下止吐药Rolapitant、亿腾收购礼来旗下抗生素希刻劳和稳可信都属于这种模式。另一方面, 国内新药研发企业积极在全球范围内挑选重磅药物,带入国内开发上市。再鼎药业引入韩美医药的肺癌领域在研药物HM61713;派格生物引入辉瑞的糖尿病领域在研药物GKA都属于这种模式。而索元生物收购礼来临床失败药物DB103的全球权益则属于创新药物的再开发。这些企业大都具有在跨国药企丰富研发经验的团队,所选品种具有很高的市场潜力、在国际市场上已获成功或进展较快、具有较多可靠临床数据支持等特点。

新药研发未来趋向于精细和精准。化学创新药通常有效性高,广谱性高又易于口服,但随之而来的副作用也会较大;生物药靶向性更好,安全性高、但有效性不足,且通常不能口服。发展兼顾两者优势的新药会成为趋势,如小分子药物的新剂型(缓释、靶向)或生物药的新品种(长效、口服)等。

近年来在发达国家生物药研发领域的异军突起是多种原因决定的:(1)化学药研发成功率降低,均摊成本显著提高;(2)生物药的高安全性导致高研发成功率。(3)发达国家社会支付体系完善。而对于国内新药研发企业而言,化药总体研发成本(尤其是临床实验成本)较低、 Me too、Me better类新药可借鉴大量国外经验,显著提高成功率、药价可被国内大部分人群接受,所以国内化学新药的研发仍存在很多机会。而对于国内生物创新药来说,成本及价格过高、在支付端受限或成为制约其发展的关键因素。当前在较高行业预期的情况下生物创新药的市场仍将持续火热,但未来必将经受市场考验。

5、政策扶持带来的中医药产业升级

基于中医药的“简便廉验”等优势,国家对中医药产业进行了有力的政策扶持,但中医药要想真的发挥这样的优势,结构性调整也是不可避免。医疗服务端的国家强制性政策支持,在中医药的消费端奠定基础,生产端的重要标准化和现代化,为产业升级打下基础。具体来说,中药配方颗粒行业在替代中药饮片和政策利好的情况下,预计行业未来五年增速仍然超过 30%,但市场准入放开导致的竞争加剧或在未来3年内初显。中药注射液行业在规范度提升,和再评价政策的推动下,将经历阵痛期、大浪淘沙和投资机会涌现的过程,安全性高的注射制剂更具投资价值。

6、精准医疗引领新药研发潮流

精准医疗指导下的药物开发是以个体化医疗为基础,交叉运用基因组测序技 术以及生物信息大数据技术从而开发特定患者的特定的基因突变的靶向药物市场。2016年中国精准医疗的市场规模已达400亿人民币,其中靶向药物市场规模130亿人民币,占精准医疗32.5%的市场份额,未来5年增速预计超过20%的。

精准医疗的出现导致疾病的分型更加的细化,疾病亚群数量大量增加,大型制药公司很难再完全垄断创新药研发的市场,同时与传统药物研发模式相比以精准医疗为指导的新药研发可以显著降低研发成本和周期,提高临床成功率。掌握核心技术的中小企业和初创公司面临更多机会,也能对新趋势实现快速反应,更具投资价值。国内中小企业在精准医疗方面的产品技术及商业模式方面的创新也不逊于国外企业,针对特定基因突变进行肿瘤靶向药物开发的思路迪、以全基因组扫描、临床大数据技术指导失败药物再开发的索元生物就这类企业的典型代表。

我们认为,2017年以下领域将会受到资本的重点关注

§ 慢性病及肿瘤领域的创新药、生物药公司及化学药物研发平台

§ 有实力率先通过一致性评价的仿制药企业,与一致性评价与医药产业链的分工细化深度关联的CRO/CMO企业

§ 现代中药技术平台,安全且有效的中药优势品种布局医药领域的A股主要玩家

§ 布局新药研发:恒瑞医药,海正医药,丽珠集团,泰康资产,国投创新、君联资本

§ 布局渠道与销售:瑞康医药,上海医药,国药一致

§ 布局海外优质资产并购:绿叶制药,复星医药,人福医药

§ 加码生物药研发及生产:三生制药,药明生物,信达药业

§ 海外新药项目的引进:再鼎医药,华领制药,恒瑞医药,派格生物

§ 非医疗行业公司战略布局:三胞集团,百花村,金石东方

来源:易凯资本《2017中国医疗健康产业投资白皮书》