华兴资本研究报告:互联网保险商业模式何去何从?

需求觉醒:保障类保险

掩盖在保险快速增长的现象之后,是保障类保险逐渐的崭露头角,保费结构在悄然优化中。

保险,是分摊意外事件损失的一种财务安排,这种规划人生财务的工具在发展过程中朝两个方向演绎:

第一,提供风险保障——生病了、死了怎么办?与之相关的就是意外险、健康险、定期寿险等产品;

第二,提供生存保障——活的太长没钱花怎么办?这类业务实际就是资产管理业务。

前者是保险公司独家特许经营,其他金融机构不能参与竞争;而后者其他金融机构的产品有较强的可比性和替代性。

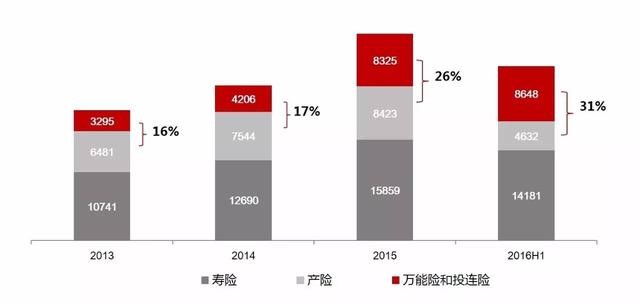

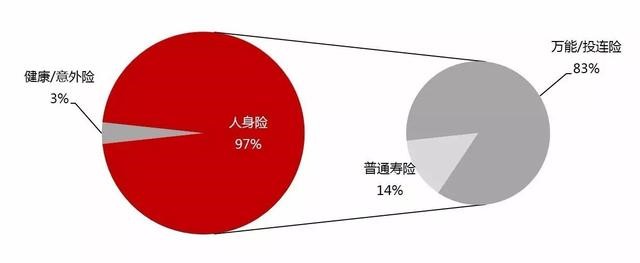

人有趋利避害之心,但趋利往往是主动的,避害却是被动的,所以纯粹保障的产品难卖,而粘上有收益的产品却大受欢迎。由于2015年保险公司投资收益率较高,保费滞后投资一年反映,2016年寿险产品快速增长;而在利率下滑的大环境下,万能险与投连险很好的迎合了用户的需求,2015年新增保费8325亿元,2016年上半年新增保费8648亿元。

万能险/投连险占规模保费比例不断提升(亿元)

(数据来源:保监会)

种种因素刺激下,2015年保费收入增长20%,2016年上半年保费收入增长37%。但值得注意的是,分红类寿险受益于高投资收益率的影响在逐渐消逝,过于强调“投资”而非“保障”功能的万能险导致保险公司为扩充规模从而短钱长配,已经招致监管层今年3月和8月连下两道金牌遏制,这两大驱动市场的成长因素都不可持续。

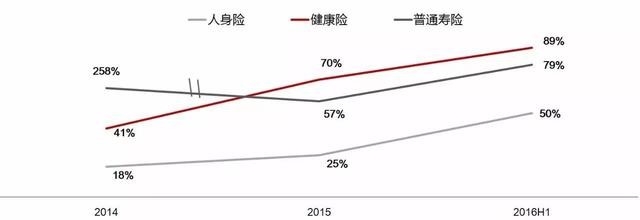

而有另外两类产品,一个是普通寿险(相对于分红险,是更强调保障功能的),2015和2016H1的增速分别是57%和79%;一个是健康险(纯保障),2015和2016H1的增速分别是70%和89%,掩映在整体市场37%的增速中,两者的增速并没有吸引市场太多关注。但他们并不依赖投资驱动,且增速逐步加快,势必在未来扮演愈发重要的角色,我们认为这主要还是归结于居民保障的需求的觉醒,这种不可逆转的觉醒将成为行业长期的增长的动力。

人身险快速增长,强调保障功能的健康险及普通寿险增速更快

(数据来源:保监会)

这是一个应该爆发而没有爆发的市场

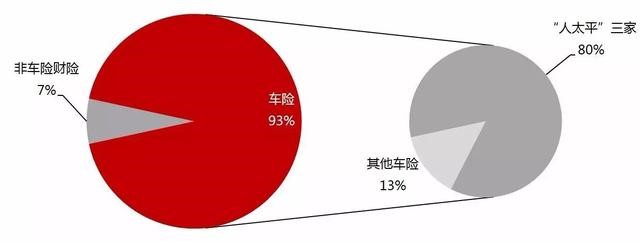

自2011年以来,互联网保费规模从32亿元,4年的时间翻了69倍,2015年收入高达2234亿元,渗透率达到了9.2%。然而,拆细来看,1466亿人身险中83%即1219亿都是万能险/投连险;768亿财险中81%都是从官方渠道卖出来的车险。总而言之,真正来自纯粹保障型/互联网/创业公司贡献的量仍非常有限。即使考虑到今年的增长,渗透率应该都还在5%左右。

拆细后2015年互联网保险距9%的渗透率尚有差距

(数据来源:保监会)

站在5%渗透率的爆发前夜,我们综合考虑保险行业的正常发展和互联网的渗透率,估计在2020年,行业规模有望达到4000亿到1.75万亿,较2015年有4-17倍的增长。

相比互联网金融2014-2015年在资本市场的火热,互联网保险创业公司的融资也只是刚开始。根据我们的不完全统计,15家公司获得了天使轮,18家公司走到A轮,3家公司走到B轮。除了众安保险在2015年获得A轮9.34亿美元投资,其他都在千万级或亿级人民币规模,展望未来5年,在4000亿到1.75万亿的潜在市场中,除了众安,尚无从业者获得过与未来行业规模匹配的融资,从这个角度看,这是一个应该爆发而没有爆发的市场,而值得我们格外关注。

死差和费差:互联网保险腾挪的两大方向

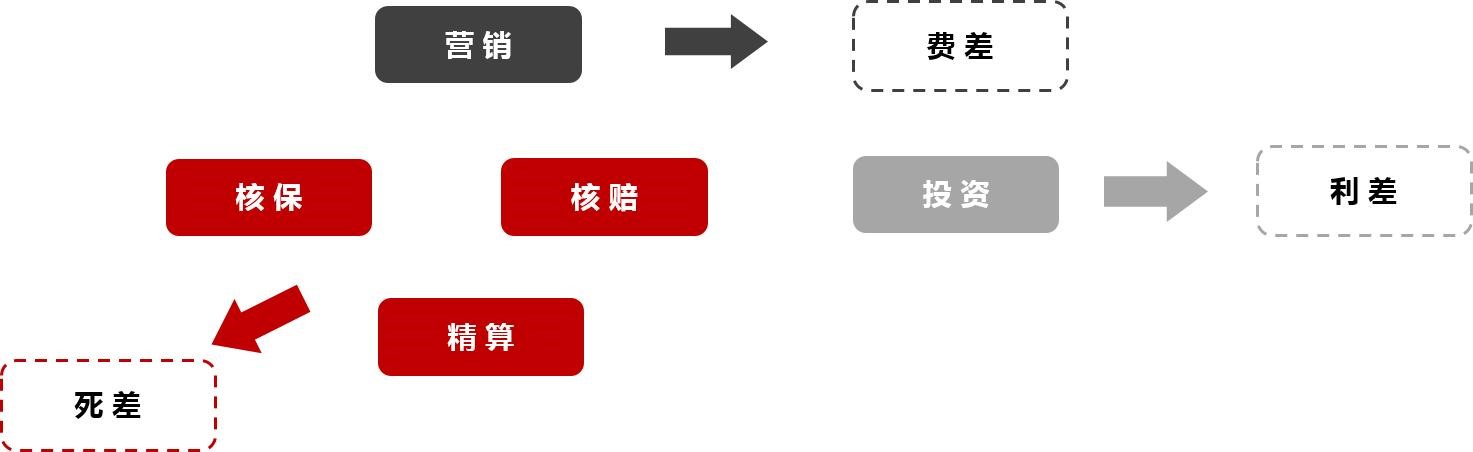

保险行业的底层是精算和产品设计,前端是销售,中间是核保和核赔,此外还有一项重要的业务是资产管理。

简言之,保险盈利来自三差,死差、费差和利差。死差是指预定死亡率与实际死亡率之差(更宽泛可理解为出险率),费差是指附加费用率与实际营业费用率之差,利差是指实际投资回报率与预定利率之差。

由于牌照因素,绝大多数互联网保险公司是一定无法用沉淀资金赚取利差的,于是利用大数据和场景改进产品赚死差、或者通过改造销售渠道赚费差,自然成为互联网保险腾挪的两大方向。

三差中死差和费差是互联网保险腾挪的两大方向

从死差模式入手,互联网保险在产品上主要有7种玩法,该领域的创业也集中在6个方向。

死差模式:产品的7种玩法

在产品上做文章的包括几类:

(1)公司拥有用户和场景,从而衍生开发出保险的新需求;

(2)公司拥有传统保险公司所不具备的数据,能设计出更好的产品;

(3)公司与保险公司合作,在原产品的基础上进行不同程度的改进再进行销售;

(4)针对不同B端客户的需求,共同设计产品;

(5)创意型的产品,但有时过于创意并没有保险公司愿为之开发产品;

(6)互助保险;

(7)信用保险。

由于绝大部分互联网保险公司没有保险牌照,所以产品都是和已有牌照的保险公司进行合作的。

想在死差上做文章,直观的理解,就是开发出的产品,出险率低又卖得出去,所以互联网保险公司如果想在产品上制胜就是要找到死差益高、赔付合理又有需求的产品。虽然互联网保险并没有天然的产品优势,但考虑到保险行业现在的供给端的不足,作为外部的牛虻,互联网还是有叮一口改善这个行业的机会。

死差模式:创业的6大方向

从提供更优产品的角度,互联网保险的创业集中在了以下6大方向:

(1)具备独特的数据和计算能力,能开发出对用户和保险公司双赢的产品,或者是具备独特使用场景,能创新挖掘新的需求的;

(2)针对现有保险产品门槛太高的问题,通过小额、高频产品作为敲门砖吸引用户并获取信任,小步快跑,在留存基础上提高潜在购买意愿,为售卖高额长期的人身险打基础的;

(3)针对保险产品极度复杂的痛点,去解读、比较、甚至简化条款,来提升用户体验的;

(4)抽象化概括出一些用户共同的普适需求,结合自身的产品能力,通过一些标准化、易推广、低利润的产品来帮助平台放量;

(5)通过一些机制的设计,去影响实际的风险发生率。死差是指实际的风险发生率与预计的风险发生率之间的关系,以往所有精算的方向,都是把实际风险发生率作为客观存在,通过数据、场景、精算能力去不断逼近真相的本身;但影响实际风险发生率其实可以取得相同、甚至更事半功倍的效果;

(6)提高售前、售中和售后的配套服务能力。

费差模式:节省成本或提高效率的3种模式

从费差的角度来看,它的模式都需要产品配合,这就又回到了靠产品赚钱的思路。

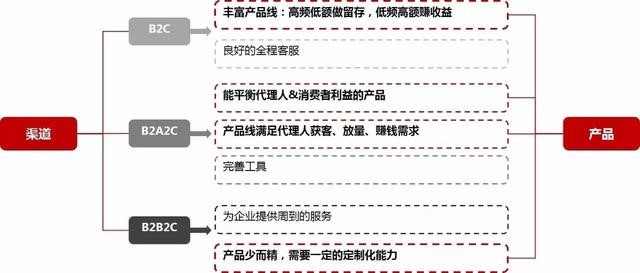

影响费差最大的一个变量是营销成本,渠道费用通常能占到保单收入的20%-50%。从费差的角度切入互联网保险,就是看怎么能为保险公司节省营销费用、或是在相同的费用下提高效率。其中,有直接面向C端用户的B2C模式,有通过代理人触达C端用户的B2Agent2C模式,还有通过企业触达C端用户的B2B2C模式。

在B2C模式中,由于大额保单的销售难度大、频次低,留存率的提高是需要靠小额和略高频次产品的销售。营销费用的下降意味着通过价格优势给予了消费者保费补贴,目的是维持作为渠道的粘性,同时优质和适度的服务能够提升消费者的信任感,进而在留存的基础上提高潜在的购买意愿。所以,在B2C的模式里,明确的需要两个要素:丰富的产品线和良好的全程客服。

在B2Agent2C的模式中,完善代理人工具固然重要,但最关键还是要用费差吸引代理人,激励越高越好。所以在B2Agent2C的模式里,需选择在消费者受益和费差间平衡的产品,产品未必如B2C那样丰富,但能满足代理人获客、放量、赚钱的需求,对代理人工具完善,适度对消费者进行跟踪。

在B2B2C的模式中,互联网公司是与企业HR的对接,帮助企业解决员工社保、团险、补充险的管理和出险服务,并通过这个过程与员工达成关系,利用信任感向其销售长期高额的产品。显而易见,在B2B2C的模式里,为企业提供周到的服务是根本的竞争力所在,互联网公司所需要的产品线可以少而精,需要有一定的产品定制化能力。

费差看起来更互联网,定位于销售渠道的互联网保险公司实际上就是按照互联网思维把理应自己拿到手的佣金补贴给消费者,或者补贴给消费者和代理人两层,这种公司在规模壮大前的财务状况可想而知,它们的目的都是靠补贴拉规模、规模有了之后就得到了各种数据、数据有了就可以自己做产品让保险公司贴牌,这样就又回到了产品赚钱的思路。

渠道的竞争也终归会回到产品

结论

综上所述,无论是做渠道还是做产品,互联网保险公司最重要的努力方向将会是产品,无论它是来自于传统保险公司的设计还是来自于互联网公司的设计,无论它是要低费率取悦消费者还是费率均衡激励代理人,无论它是要高频低额留存用户还是长期高额赚取利润。互联网保险公司终究是要选择符合自身商业模式的产品或者产品组合,特别是在没有利差可赚的情况下,产品的重要性更加突出。能抓住场景、拥有独特数据、设计新产品的,或者能找到符合自身商业模式的产品组合的公司会更有竞争力。根据以上逻辑,有保险牌照的公司、数据有独特性的公司、产品有特色的公司、渠道做的足够大的公司值得重点关注。

资料来源:网易财经